消費税改正が業務システムに与えるインパクト (2)

【第2回】目の前に迫った消費税改正。対応に向けて何を準備するか (2013年08月15日執筆)

目次

消費税改正に対応するための設定

第1回に引き続き、消費税改正と業務システムへの影響について解説します。

システム対応にあたって業務量にもっとも影響が大きいのは「購買」「販売」など、一般会計システムに仕訳データを渡す周辺サブシステムです。これらサブシステムでは日常反復的に大量の取引が発生することから、用途区分等の情報を仕訳それぞれについて手動で設定するのは物理的に不可能です。そこで、取引発生段階で

- どの用途区分を採用するのか(課税・非課税・共通)

- 控除対象仕入税額をどのように計算するのか(個別対応方式・一括比例配分方式)

- どの税率を採用するか(5%・8%・10%)

- 端数処理をどうするか(総額方式・積上方式)

を特定して税額の自動計算を行うため、以下の設定を行う必要があります。

- 税率マスタの追加

- 税区分の設定(課税・非課税・共通)

- 税額の計算方法(積上方式・総額方式)

- 端数処理の設定(切り上げ・切り捨て・四捨五入)

- 取引日付の判定

- 税率マスタの追加

取引ごとの消費税額を計算するときに参照される税率マスタについては、今回の改正にともない改修が必要になります。具体的には現行の「5%」に加えて「8%」を追加設定しますが、その次の改正で採用される予定の「10%」や、導入される可能性のある「軽減税率」(税率未定)についても税率マスタに保持できるようにしておくことを想定し、4つ以上の税率を保持できるよう改修を行います。

- 税区分の設定(課税・非課税・共通)

「個別対応方式」による控除対象仕入税額の集計を行う場合は、取引種類ごとに以下の「税区分」を設定します。

- 課税売上のみに対応するもの(課税)

- 非課税売上のみに対応するもの(非課税)

- 課税・非課税売上に共通するもの(共通)

「一括比例配分方式」による控除対象仕入税額の集計を行う場合はこのような区分は不要ですが、「税区分」を厳密に設定することが税負担にも影響しますので、今回の対応を機に「個別対応方式」への移行を検討するのがよいでしょう。

- 税額の計算方法(積上方式、総額方式)

消費税額計算の過程で生じた端数処理においては当面の間「積上方式」(「税抜価格」を課税標準額として税率を乗じた金額を消費税額とする方式)が容認され、平成25年の改正ではすでにいったん終了した経過措置(経過措置3)も復活することになりました。その結果

- 経過措置1:税抜価格を基礎とした従来の端数処理の特例を適用できる

- 経過措置2:税抜価格を基礎とした領収証等において消費税相当額の1円未満の端数を処理した後の金額を明示した場合に「積上方式」を採用できる

- 経過措置3:税込価格を基礎として計算することができなかったことにつきやむを得ない事情」がある場合に「積上方式」を採用できる

という3つの経過措置が当面の間使えることになります。このような取扱いの帰結として、平成16年の「総額表示方式」の導入にともなう「原則:総額方式、容認:積上方式」という税額計算の建付けが、実務上は「積上方式」も生き続けているという「ねじれ」が生じており、この混乱した状況は改正消費税法の施行後も続くものと予想されます。

実際に、百貨店やスーパーなどの業界で消費税改正に対応して「税抜表示」を原則として対応するという方針を表明するという動きがあります。これは消費税改正に便乗した価格の改定を行わないことをアピールする側面もありますが、消費税の計算が税抜価格を前提として行われる実務が存在感を持っていくという面を考えると無視できない動きです。

今後は内部処理(システム上の処理含む)では「税抜表示」を前提とした「積上方式」で計算する実務が継続する、ないし採用する企業が拡大していくのかもしれません。

- 端数処理の設定(切り上げ、切り捨て、四捨五入)

税額計算の結果発生した端数処理については、企業側で任意に設定することができます。前述の「税額の計算方法」と併せて方針を決めておきましょう。

- 取引日付の判定

改正消費税の施行にあたっては「施行日」(平成26年4月1日)以降の取引について新たな税率(8%)を適用します。取引発生日付にもとづく税率マスタの判定と消費税額の計算が必要になります。

軽減税率(複数税率)を想定したシステム対応

今回の消費税改正にともない、一部の品目については政策的に原則と異なる税率を採用することが検討されています。具体的には食料品などの生活必需品について、改正後の税率(8%)より低い税率で消費税額を計算するというものです。この結果、消費税という制度の枠組みのなかで「複数の税率」が利用されることが想定されます。

この軽減税率(複数税率)の導入について、今のところ詳細は未定です。施行日(平成4月1日)のタイミングで同時に適用されるのか、それとも見送られるのかも含めて実施するかどうかが確定していません。

このような状況ではあるものの、いざ導入が決まればシステム化も含め実務への影響が非常に大きくなります。複数税率の導入も見据えたシステム化対応はどのように想定すべきでしょうか?

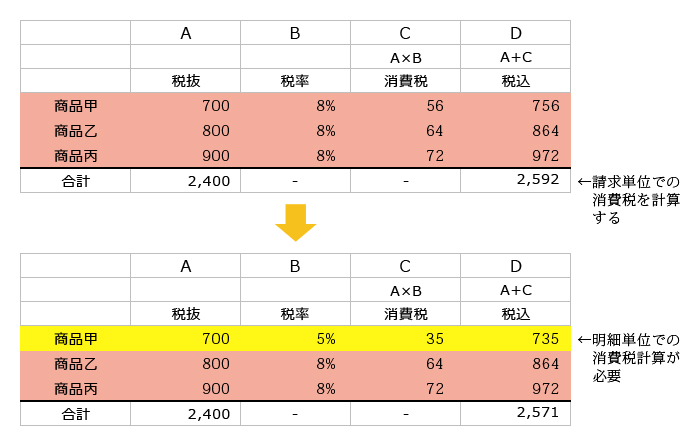

現行の消費税の仕組みでは、取引品目ごとに税率が変わることを想定していないことから「請求書」「領収書」といった単位で消費税を計算することができます。

仮に複数税率が導入された場合には、取引品目ごとに適用される税率が変わることから、「請求書」「領収書」といった代金授受の単位で消費税を計算することは現実的に不可能になります。具体的には、品目ごとに税抜価格に税率を乗じて計算した「明細単位」での消費税額を集計します。

このように、品目別の税額計算を行わせることは「総額方式」による税額計算を否定する一面があります。制度の改正動向に今後も注目する必要がありますが、仮に軽減税率(複数税率)への対応が必要になった場合は、原則として「税抜方式」を前提とした「積上方式」による消費税額計算を行えるよう、システム仕様も想定しておく必要があります。

経過措置の利用とシステム対応

今回の消費税改正では、実務への影響を考慮して一部の取引について新たな税率にもとづく消費税額計算を除外する経過措置が設けられています。

今回の改正で規定されている経過措置は以下のとおりです。

- 旅客運賃等

- 電気料金等

- 工事の請負等

- 資産の貸付け

- 指定役務の提供

- 予約販売に係る書籍等

- 通信販売等

- その他(長期割賦販売等に係る資産の譲渡、特定新聞等、有料老人ホームなど)

税率が今後8%から10%に変更される際にも、同様の経過措置が設けられるものと期待されています。

これらの経過措置は、

「施行日(平成26年4月1日)前後の取引について、一定の条件にもとづいて旧税率を適用するケース」

「指定日(平成25年10月1日)以前に取引の前提条件(契約など)が合意されているなど、一定の条件にもとづいて旧税率を適用するケース」

の二つに分かれます。いずれも一定の条件を満たした場合には施行日(平成26年4月1日)以降に発生した取引に対する税率について本来の「8%」ではなく従来の「5%」を適用する、というものです。

経過措置の対応プロセスは

- 対象となる取引の特定

- 従来仕様にもとづく税額の計算

- 経過措置仕様にもとづく税額の修正

という三つのステップで進めます。

三つ目の「税額の修正」を行う方法には

「いったん計算された税額とあるべき税額の差額(8%分から5%分)を差し引く方法」

「税額を取り消してあるべき税額(8%分)を再計算する方法」

がありますが、いずれの方法によったとしても正しく税額の修正計算が行われるかどうかについて、事前のシミュレーションを行っておくことが重要です。

改正消費税の施行まで残り半年余り。実務側で対応するための残り時間は少なくなっています。その中ですぐに対応が必要な「8%対応」に加え、間を置かずに到来する「10%対応」に向けて大きな改修をかけなくてすむように、早めの検討を進めていきましょう。

(第2回おわり)

※本コラムの内容は、執筆時点の情報に基づいています。

執筆者:株式会社 クレタ・アソシエイツ 公認会計士 原 幹

井上斉藤英和監査法人(現 あずさ監査法人)にて、会計監査および連結会計/事業管理システムの導入コンサルティングに従事。NTTデータシステムデザイン(現 クニエ)などを経て、2007年に会計/IT領域のコンサルティング・アウトソーシングを行う株式会社クレタ・アソシエイツを設立し、代表取締役に就任。「経営に貢献するITとは?」というテーマをそのキャリアの中で一貫して追求し、公認会計士としての専門的知識および会計/IT領域の豊富な経験を生かし、多くのコンサルティングプロジェクトに従事する。講演および著書・訳書多数。